爱配资正规吗 医美产业链上游半年报|爱美客增长失速、华熙生物业绩双降垫底医美三剑客 四环医药延续亏损

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:新浪财经上市公司研究院

作者:新消费主张/cici

截至2024年8月31日,绝大多数日化护肤上市公司已完成2024年度半年报告的披露,位于医美产业链的上市公司表现如何呢?

在医美产业链上游上市公司业绩披露中,仅有爱美客、昊海生科、华东医药营收净利润双增,江苏吴中增收不增利、华熙生物业绩双降、四环医药营收下滑且延续亏损。医美产业链中游上市公司中,仅朗姿股份业绩双增,ST美谷(维权)业绩下滑且延续亏损、华韩股份业绩双降。

以下,我们重点来看以下医美产业链上游上市公司的经营状况。

爱美客增长失速、溶液类和凝胶类产品营收增速均大幅下滑

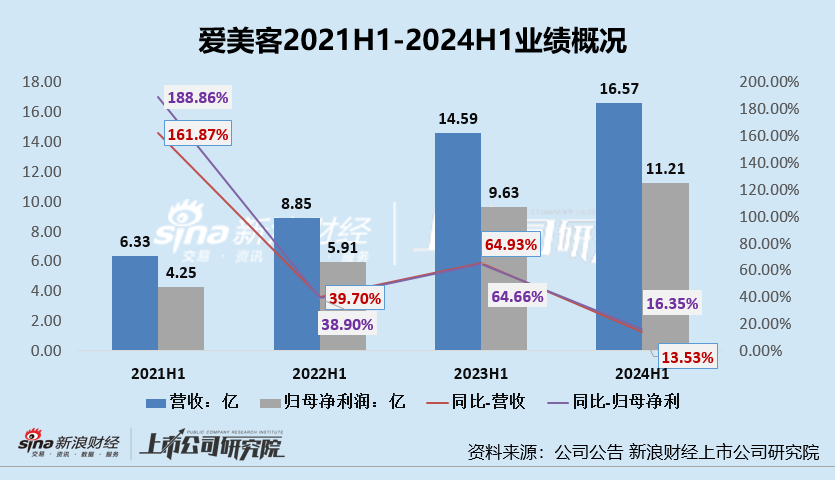

2024年上半年,爱美客共实现营业收入16.57亿元,同比增长13.53%;实现净利润11.21亿元,同比增长16.35%。相较以往,爱美客业绩增速显著放缓。2021年上半年至2023年上半年,爱美客的营收增速分别为161.87%、39.70%、64.93%;净利润增速分别为188.86%、37.52%、64.66%。

或是受业绩增速大幅下降影响,爱美客半年报发布次日,股价跌幅超12%。拉长时间来看,爱美客二级市场股价表现或也难容投资者满意,公司股价自2021年6月达到590.5元/股的高点后便震荡向下,截至2024年9月5日收盘,公司股价仅为140.6元/股,累计下降76%,市值蒸发超千亿。

(资料来源:wind资讯)

(资料来源:wind资讯)

那是什么因素导致爱美客增速下滑?我们认为这与注射玻尿酸市场进入者增多、市场竞争越发激烈有着紧密联系。我国注射医美市场以玻尿酸和肉毒素两大注射产品为主,由于上游厂商数量较少、高度集中的市场竞争格局促使上游生产商议价能力强,这也成就了爱美客强劲的盈利能力,公司的销售毛利率常年维持在90%以上,2024年上半年公司的销售毛利率为94.91%。

但同时,市场需求快速增长、行业发展前景较好、高毛利水平等也吸引多家企业通过自主研发或者兼并收购的方式进入国内市场,行业竞争逐渐加剧。随着越来越多国产、进口注射玻尿酸品牌完成审批,这种先发优势或也有所减弱,对于龙头爱美客而言也不例外,这从爱美客溶液类注射产品创收增速显著放缓也可以看出。

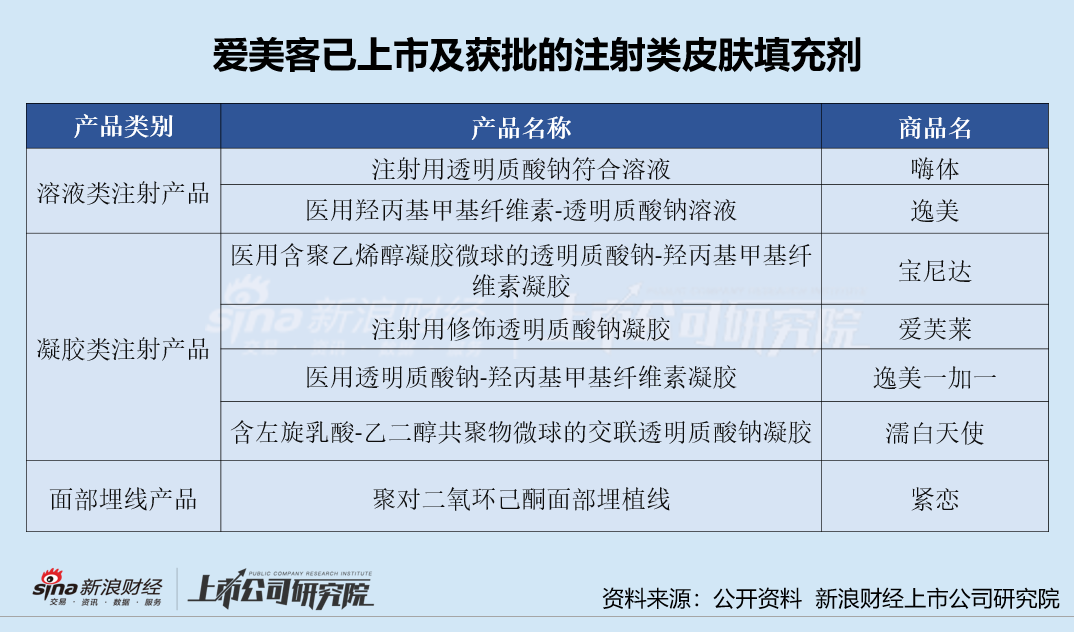

爱美客营收主要由溶液注射产品和凝胶注射产品两大板块构成,其中溶液注射产品目前有嗨体(“爆款”)和逸美,凝胶注射产品目前有爱芙莱、爱美飞、逸美一加一、宝尼达和濡白天使。

今日需要关注的数据有,欧元区4月经济景气指数、欧元区4月消费者信心指数终值和德国4月CPI年率初值。

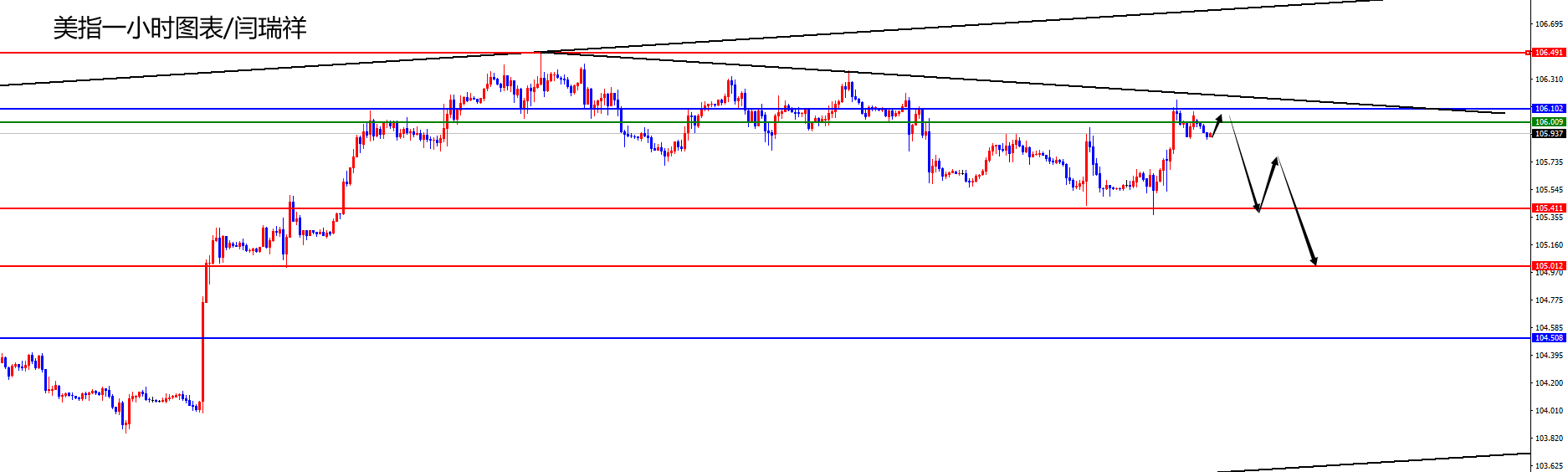

美指106.00-10区间空,防守5美金,目标105.40-105

2024年上半年,溶液类注射产品实现营收9.76亿元,占比58.92%;凝胶类注射产品实现营收6.49亿元,占比39.17%。公司溶液类注射产品营收占比由2020H1的75.18%下降至58.92%。

从增速来看,2020H1-2024H1,爱美客溶液类产品增长率分别为230.38%、35.12%、35.90%、12.82%,凝胶类产品增长率分别为57.39%、59.71%、139.00%、14.89%。由此,可以看出2024年H1,溶液类产品和凝胶类产品的增长率均大幅下降,特别是凝胶类产品增速由2024年H1的 130%下降至14.89%。

华熙生物从佼佼者到垫底医美三剑客、主要受功能性护肤品业务销售额下滑影响

在医美行业最受瞩目的“医美三剑客”(爱美客、华熙生物、昊海生科)中,爱美客和昊海生科2024年上半年均业绩双增,华熙生物再次因业绩双降而垫底。

2024年上半年,华熙生物业绩双降,共实现营收28.1亿元,同比下降了8.61%;实现净利润3.42亿元,同比下降了19.51%,同时公司销售净利率进一步下降至12.11%。

华熙生物业绩下滑与其原料业务、医疗终端业务关系不大,主要是受到功能性护肤品、功能性食品营收下滑拖累。2024 年上半年,华熙生物功能性护肤品业务实现收入 13.81 亿元,同比下降 29.74%,占公司主营业务收入的 49.29%,占比最高;功能性食品业务实现收入0.29亿元,同比下降 11.23%;原料业务实现收入 6.30 亿元,同比增长 11.02%,占公司主营业务收入的 22.47%;医疗终端业务实现收入 7.43 亿元,同比增长 51.92%,占公司主营业务收入 26.51%。

功能性护肤品营收同比下降近3成,并且相关产品的销售往往需要花费大量的资金宣传,这也使得公司销售费用居高不下。近年来,华熙生物的销售费用率呈现逐步走高的趋势,至2024年上半年才见得一定的控制。2024年上半年,华熙生物销售费用高达11.79亿元,同比下降17.02%,但销售费用率仍处于高位达41.93%,也就是说,公司近4成的收入都用于产品营销。

四环医药营收下降、延续亏损 医美业务市场开拓致销售成本增长、仿制药收益仍下滑

四环医药主要从事药品研发、制造及销售业务, 并于2014年开始通过代理和自研布局医美领域,旗下医美子公司渼颜空间目前已有十余款医美产品,其中代理产品主要集中在技术门槛较高的注射类轻医美产品,自研产品则是集中在技术门槛较低、壁垒较低的医用敷料领域,主要用于医美手术后创面修复。

近年来,四环医药的业绩表现并不容乐观。2023年,四环医药总收益为18.61亿元,同比下降14.7%;公司拥有人应占亏损0.54亿元。2024年上半年,四环医药延续业绩颓势,公司总收益为9.5亿元,同比下降10%;公司用有人应占亏损0.33亿元。

分业务来看,2024年上半年,公司仿制药分部共实现收益5.97亿元,同比下降29.4%;医美分部共实现收益3.23亿元,同比增长66.4%;创新药及其他药品的收益为0.3亿元,同比增长85%。通过以上分部业务收益来看,我们可以看到,营收占比最高的仿制药分部营收下滑严重是公司整体收益下滑的根本原因。

对于医美业务而言,虽然2024年上半年有所增长,但该部分业务的拓展也使得销售成本同步提升。2024年,公司医美业务增长主要是由于报告期内公司旗(金麒麟分析师)下医美平台美颜空间加大与多家医美机构的战略合作以及大力推广营销战略3.0版本升级,这也使得公司销售成本有所提升。2024年上半年,公司的销售成本约为3.41亿元,同比增长10.8%。

特别值得关注的是,随着复星医药DaxibotulinumtoxinA 型肉毒杆菌毒素RT002上市申请被受理,爱美客 “注射用A型肉毒毒素”完成III期临床试验,开启整理注册申报阶段,肉毒素市场四分天下的竞争格局或将逐渐被打破。随着肉毒素市场入局者的增多,或令业绩陷入颓势的四环医药更为被动。

对于制药业务而言,由于该业务占公司营收的比例较大,因此对公司整体业绩影响较医美业务更大。仿制药业务一直是四环医药成熟的“现金牛”业务,直到2019 年,《第一批国家重点监控合理用药药品目录(化药及生物制品)》公布,四环医药有多款药品进入国家重点监控合理用药药品目录,公司仿制药业务也因此受到影响,这也对公司整体业绩产生了巨大影响。2024年上半年,公司经营溢利同比下降25.4%,这主要也是由于仿制药的收益下降所导致。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:公司观察爱配资正规吗